【米国株:銘柄発掘】外食チェーン: 経営者の引き抜きで波紋、スターバックス[SBUX]の立て直しに期待

09-06

作者島野 敬之

09-06

作者島野 敬之

消費低迷や中国ビジネスの停滞で苦戦しているスターバックス[SBUX]、復活なるか

スターバックス[SBUX]、ブライアン・ニコル氏に白羽の矢

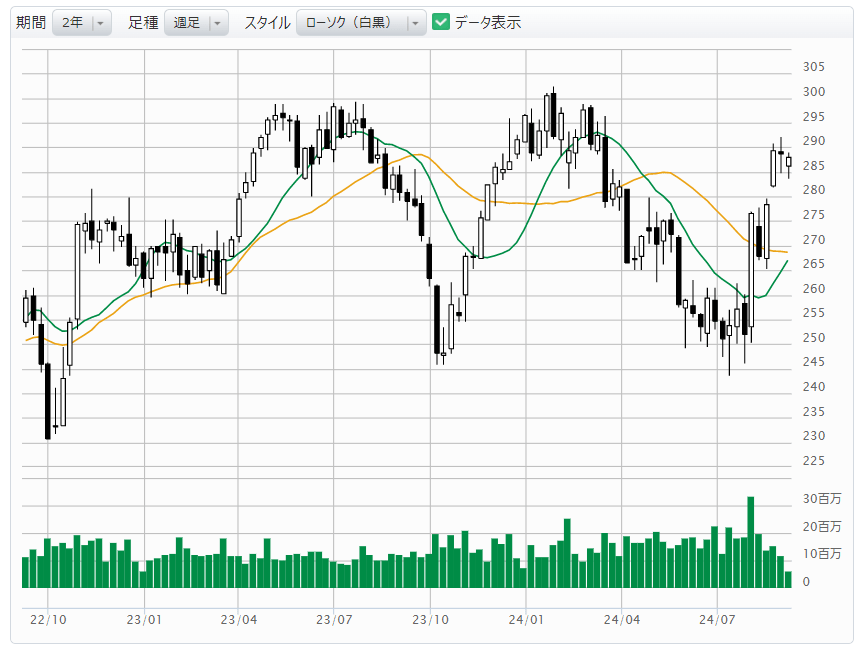

2024年8月には米国の外食チェーン業界で経営者の引き抜きが大きな波紋を広げました。渦中の人物はメキシコ料理のファストフード・チェーン、チポトレ・メキシカン・グリル[CMG]の最高経営責任者(CEO)と会長を兼任していたブライアン・ニコル氏。業績の伸び悩みで株価が低迷していたコーヒーショップ・チェーン、スターバックス[SBUX]が次期CEOとして白羽の矢を立て、引き抜きを決めたのです。

ニコル氏は2018年にチポトレ・メキシカン・グリルのCEOに就任し、経営改革を進めて業績を立て直し、株価を大幅に引き上げた実績を持ちます。著名なアクティビスト(物言う株主)から経営改革の圧力を受けていたスターバックスは破格の条件でニコル氏を迎え入れたのです。

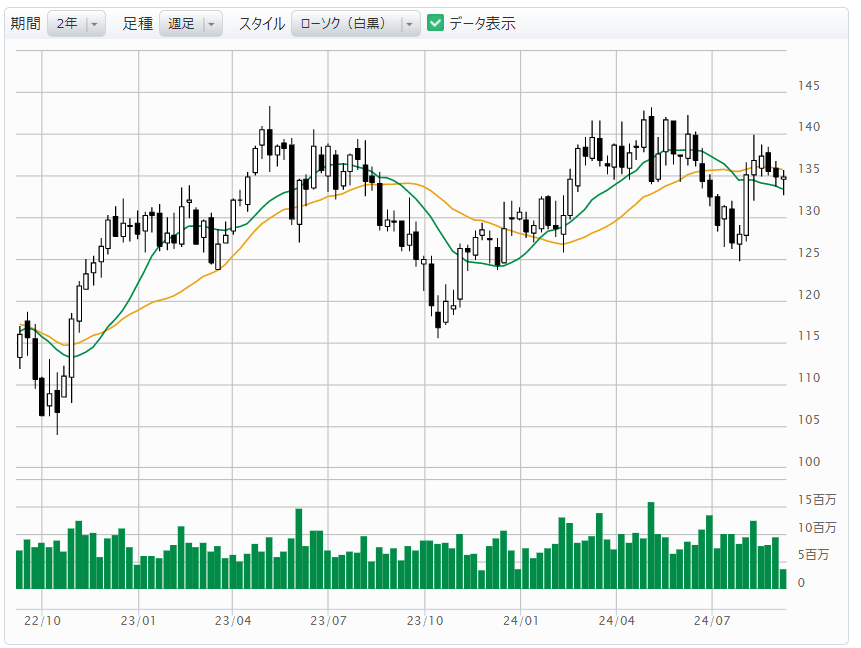

スターバックスがニコル氏の迎え入れを発表した8月13日には、株価が前日比24.5%高と急騰し、業績立て直しへの期待が一気に高まりました。ニコル氏はこうした期待に応えられるのかが注目されます。一方、チポトレ・メキシカン・グリルの株価は8月13日に前日比7.5%安と急落しています。新たな経営陣が「ニコル路線」を継承し、発展させることができるのかこちらも注目です。

スターバックスは、世界最大のコーヒーショップ・チェーンです。米国市場に上場する外食チェーンの時価総額では最大手のマクドナルド[MCD]に次いで第2位にランクされています。2023年9月末時点の店舗数は国内外合わせて3万8038店で、内訳は直営店が1万9592店、ライセンス店が1万8446店です。直営店の地域別内訳は米国が9,645店、カナダが977店、中国が6,804店、日本が1,733店、英国が355店などとなっています。

2023年9月期の売上高は前年比11.6%増の359億7600万ドル、純利益が25.7%増の41億2500万ドルです。売上高の内訳は直営店で提供するコーヒーなどの飲料が10.9%増の216億8500万ドル、直営店で提供する食品が13.5%増の65億8500万ドル、コーヒー豆などのパッケージ製品やライセンス料、カップなどのグッズを含むその他が11.8%増の77億600万ドルです。

シアトルの小さなコーヒーショップ・チェーンを1987年に買い取り、世界最大手に成長させた立役者がハワード・シュルツ氏です。シュルツ氏は2018年にCEOを退任し、経営の第一線から退きましたが、2022年4月に暫定CEOとして復職しています。あくまで次期CEOが決まるまでの緊急登板で、半年後の2022年10月には次期CEOとしてインド出身のラクスマン・ナラシムハン氏が選任されています。

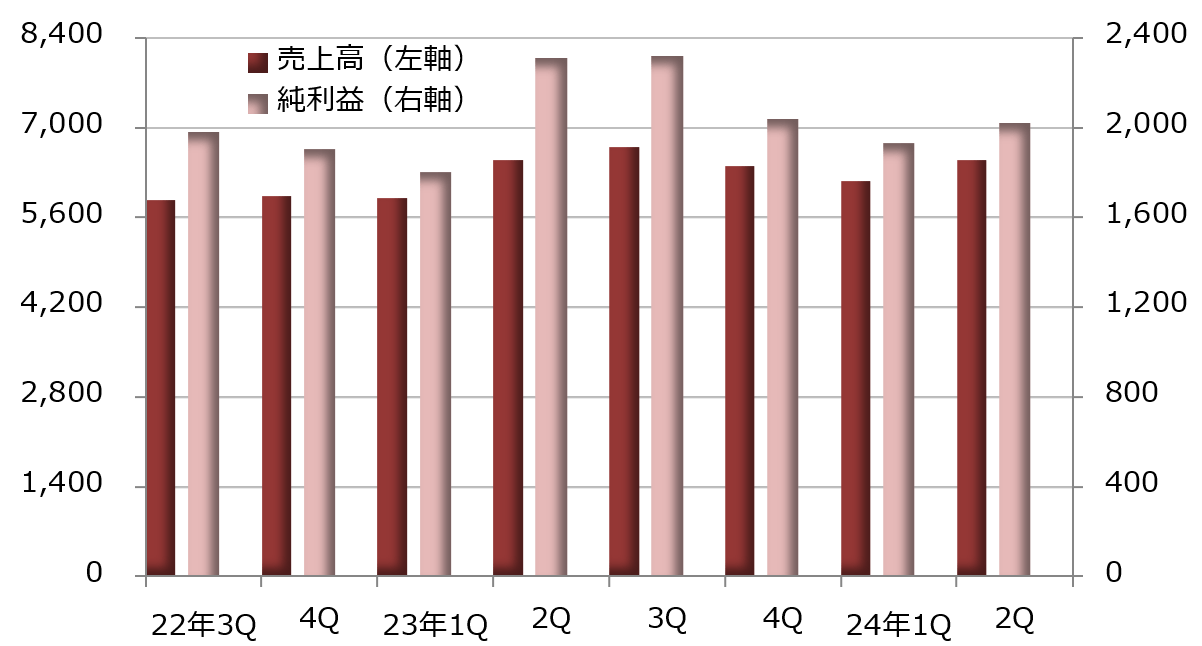

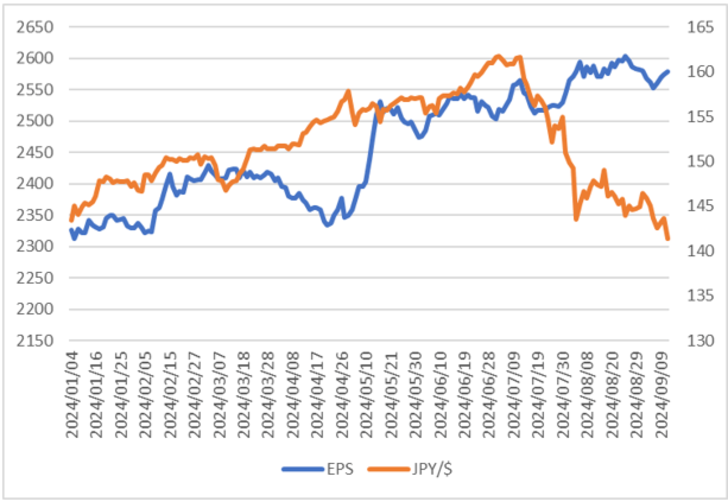

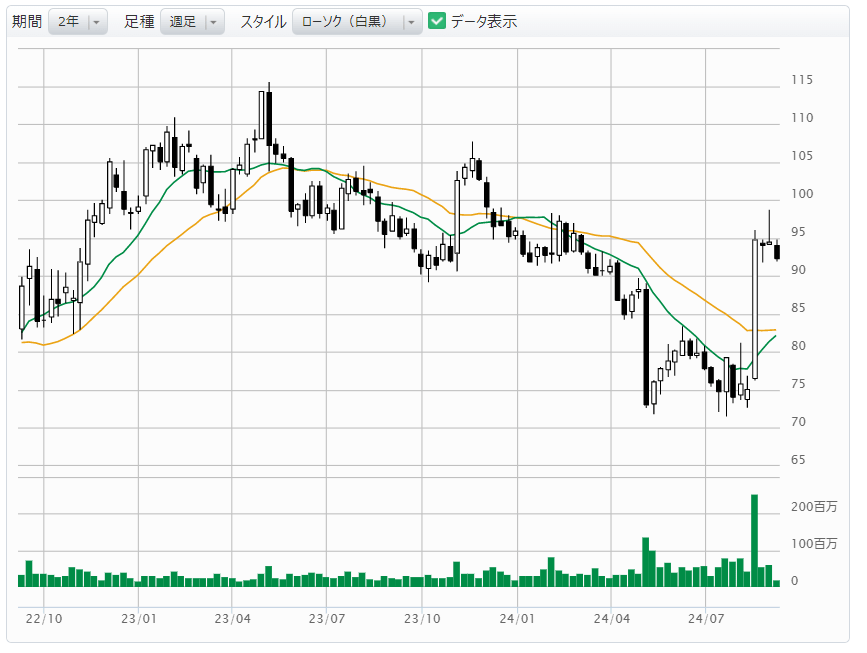

ラクスマン・ナラシムハン氏は約半年にわたり店舗で研修を受け、バリスタの資格まで取得しています。2023年3月に満を持してCEOに就任しましたが、消費低迷や中国ビジネスの停滞といった逆風に見舞われました。業績面では就任1年後の2024年1-3月期決算の売上高が前年同期比1.8%減の85億6300万ドル、純利益が15.0%減の7億7200万ドルと落ち込んでいます。

2024年4-6月期決算は売上高が前年同期比0.6%減の91億1400万ドル、純利益が7.6%減の10億5500万ドルで、2四半期連続で減収減益となりました。ラクスマン・ナラシムハン氏はCEO探しの末に選任されましたが、結果を残せず、わずか1年半足らずでお役御免になっています。

新CEOニコル氏は、新機軸を打ち出して中国事業を立て直せるのか

2024年9月9日にCEOに就任するニコル氏にとっても業績改善への道のりは険しく、難題が山積していると言えそうで、特に中国事業が頭痛の種になるとみられています。

中国のコーヒーショップ市場はスターバックスが切り開いてきたとされています。ただ、現状で先行者利益は薄れて内外のブランドが激しく競合しており、市場シェアの維持は極めて難しいようです。スターバックスは積極的な投資を続けており、中国での直営店の数は2017年9月末の1,540店から2023年9月末には6,804店に増えましたが、市場シェアの下落に歯止めがかかっていません。

中国事業の売上高は2021年9月期に前年比42.3%増の36億7500万ドルに達しました。ただ、2022年9月期には前年比18.1%減の30億800万ドルに落ち込み、2023年9月期は2.4%増の30億8200万ドルと小幅増収に終わっています。

中国事業でのライバルの一番手は米国預託証券を発行するラッキンコーヒーですが、小規模な地場系のコーヒーショップ・チェーンとも競合する必要がありそうです。特に中国経済が低迷する中、価格競争力を持つ地場系と厳しい戦いが待っているのです。

ニコル氏はチポトレ・メキシカン・グリルの経営を立て直した実績を持ちます。しかし、ほぼ米国内の事業に限定されており、海外事業での手腕は未知数とみられています。価格競争の泥沼にはまることなく、新機軸を打ち出して中国事業を立て直せるのかが最大の焦点になりそうです。

チポトレ・メキシカン・グリル[CMG]、「食の安全性を徹底追及し回復したニコル路線」継続か

チポトレ・メキシカン・グリルは、メキシコ料理のファストフード・チェーンです。薄焼きパンのトルティーヤに肉や野菜を挟むブリトーとタコス、ライスの入った容器に肉や野菜をのせるボウル、そしてサラダなどが定番メニューです。

手軽でヘルシー、そして自分好みのチョイスで素材や味を組み合わせられる点が支持されています。保存料や着色料を使わないことも評価され、非常に人気の高いファストフードという位置づけです。

フランチャイズ展開は行わず、店舗はすべて自社で運営しています。2024年6月末時点の店舗数は3,530店で、内訳は米国が3,460店、カナダや英国などの海外が70店です。残念ながら日本には進出していません。

ブライアン・ニコル氏がCEOに就任する前の2015年には店舗で集団食中毒が起き、その後も衛生問題などが重なり、イメージが悪化しました。2016年12月期には純利益が前年比95.2%減の2300万ドルに落ち込みました。

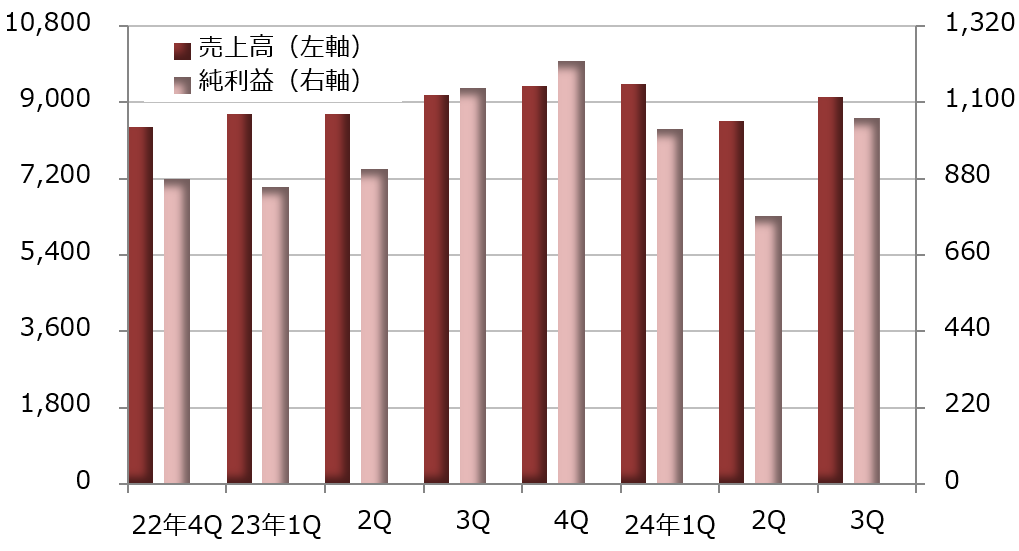

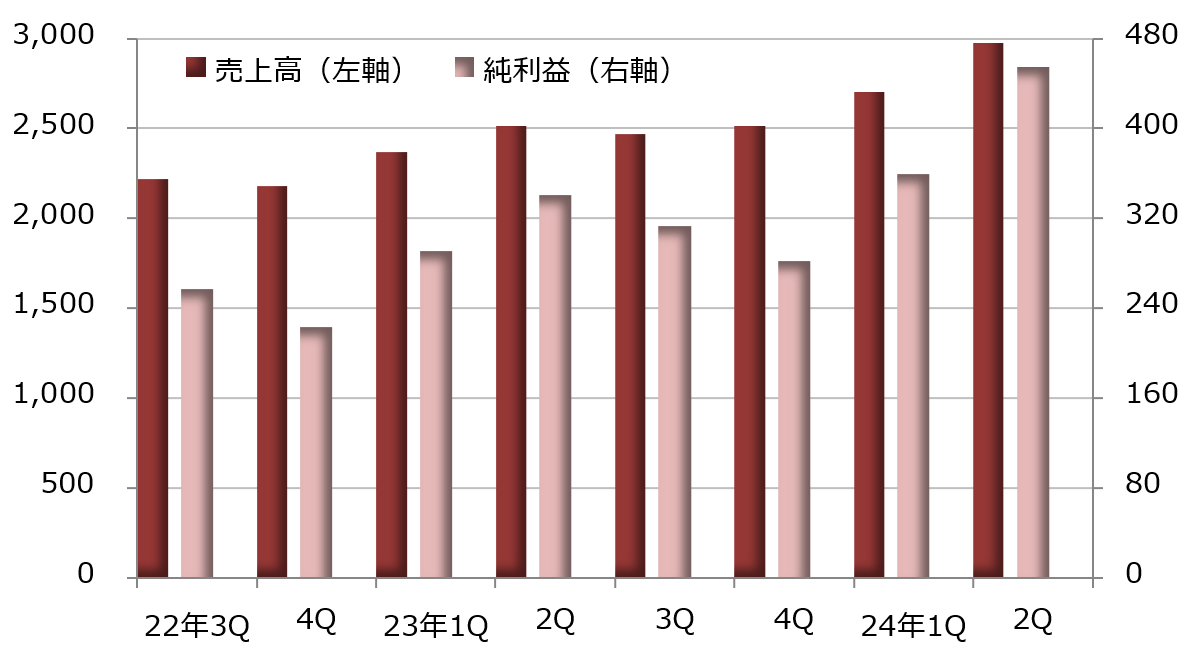

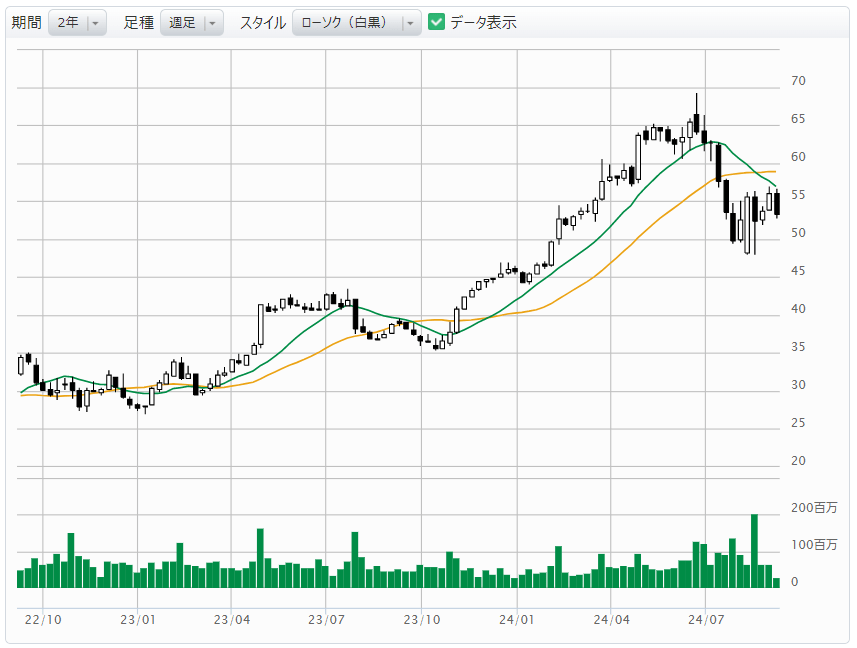

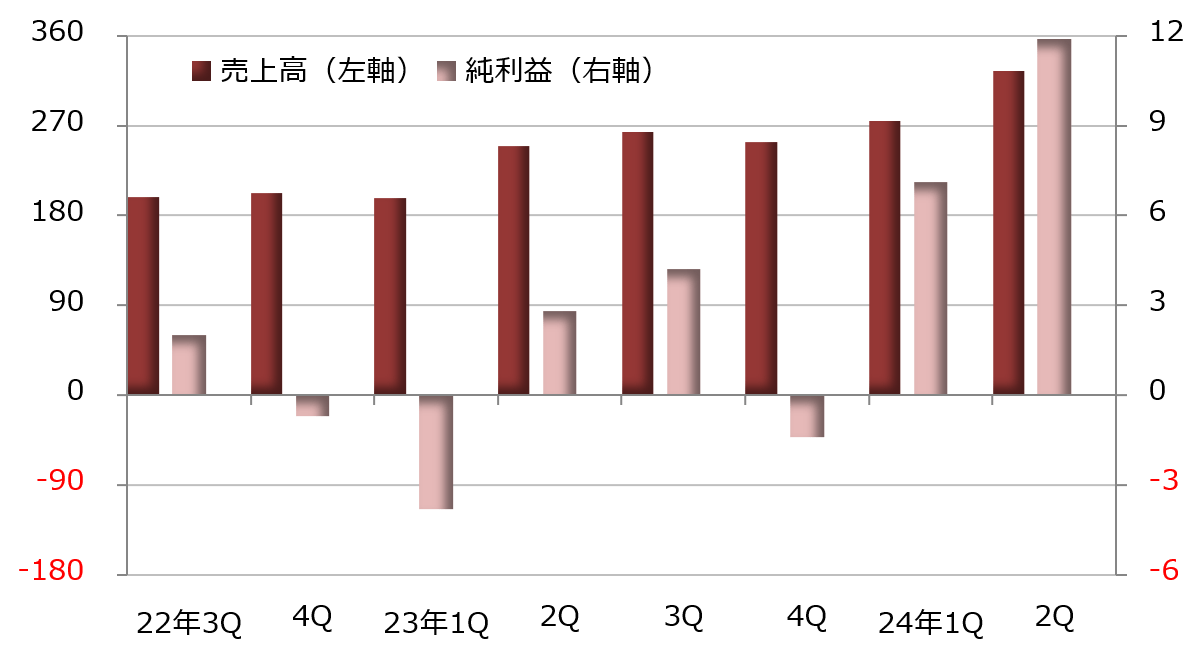

こうした中、2018年にCEOに就任したニコル氏は、食の安全性を徹底的に追求する方向でイメージの回復に成功しました。業績をみると、ニコル氏が高く評価されている理由がよく分かります。就任後は2018年12月期から2023年12月期まで6年連続で増収増益を達成しているのです。2023年12月期決算では売上高が前年比14.3%増の98億7200万ドル、純利益が36.7%増の12億2900万ドルとなり、3年連続で最高益を更新しています。

四半期ベースでは、2024年4-6月期まで10四半期連続で2桁の増収増益を達成しました。2024年4-6月期には売上高と純利益がそろって四半期の過去最高を更新しています。

ニコル氏という敏腕経営者が去った後も成長を維持できるかが今後の注目点です。最高執行責任者(COO)としてニコル氏を支えたスコット・ボートライト氏が暫定CEOに就任し、当面の陣頭指揮を執ります。新たにCEOを選任するのか、ボートライト氏が正式にCEOに就任するのかは不明ですが、2017年に加わって以来、実務を取り仕切ってきたCOOが経営トップに就くため、目先では「安全運転」が見込まれます。

ヤム・ブランズ[YUM]、155ヶ国で5万8700店を展開

ヤム・ブランズは世界各国でファストフードをチェーン展開しています。フライドチキンのKFC、メキシコ料理のタコベル、ピザのピザハット、ハンバーガーのハビット・バーガー・グリルという4つのブランドを持ち、フランチャイズ主体のビジネスを手掛けています。

2023年12月末時点の店舗数は155ヶ国で計5万8708店です。内訳はKFCが2万9900店、タコベルが8,564店、ピザハットが1万9866店、ハビット・バーガー・グリルが378店です。フランチャイズ店の割合はKFCとピザハットがそれぞれ約99%、タコベルが94%と直営店が極めて少ない状態。ハビット・バーガー・グリルは19%と低く、現状では直営店の割合が大きいです。

加盟店に当たるフランチャイジーは約1,500に上ります。特定の地域などのフランチャイズ権を一括して供与するマスターフランチャイズ制度も手掛け、供与先の代表格は香港市場に上場するヤム・チャイナです。2016年にヤム・ブランズからスピンオフしたヤム・チャイナの出店数(2023年12月末時点)は、KFCが1万296店、ピザハットが3,312店、タコベルが120店です。

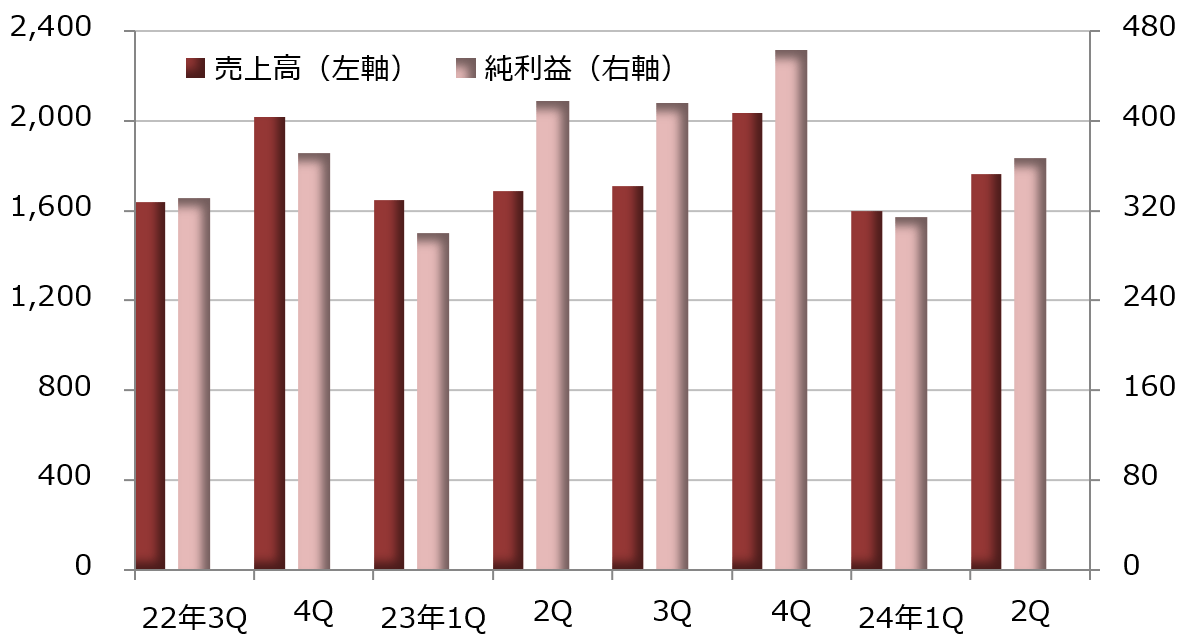

ヤム・ブランズはフランチャイズ料や広告関連収入で売上高を立てており、直営店の運営を中心とする外食チェーンに比べ、店舗数の割に売上高が少ないのが特徴です。2023年12月期決算の売上高は前年比3.4%増の70億7600万ドル、純利益は20.5%増の15億9700万ドルでした。

セグメント別ではKFCの売上高が0.1%減の28億3000万ドル、営業利益が8.8%増の13億400万ドルで、全体に占める割合はそれぞれ40.0%、49.4%です。タコベルは売上高が8.4%増の26億4100万ドル、営業利益が11.1%増の9億4400万ドルで、全体に占める割合はそれぞれ37.3%、35.8%です。

ピザハットは売上高が1.5%増の10億1900万ドル、営業利益が1.0%増の3億9100万ドルで、全体に占める割合はそれぞれ14.4%、14.8%です。ハビット・バーガー・グリルは売上高が3.4%増の5億8600万ドル、営業損失が1400万ドル(前年は2400万ドルの損失)でした。

なお、ブライアン・ニコル氏は以前、ヤム・ブランズのタコベル事業のCEOでした。メキシコ料理のファストフード事業での経験がチポトレ・メキシカン・グリルでの成功につながったと言えそうです。

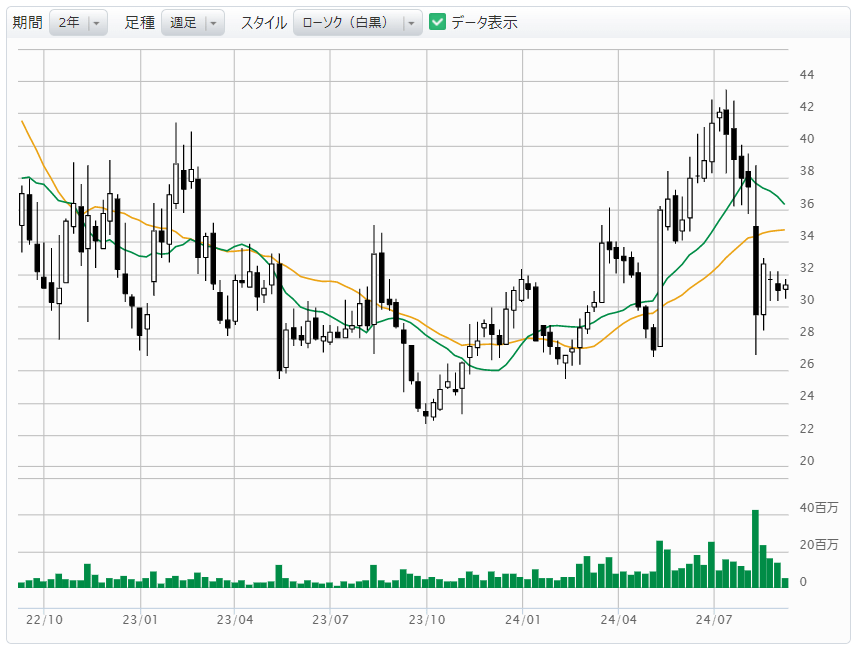

ダッチ・ブロス・インク[BROS]、ドライブスルー中心に急成長

ダッチ・ブロス・インクはコーヒーショップ・チェーンを運営しています。「Dutch Bros Inc.」という社名を直訳すれば「オランダ兄弟会社」。オランダからの移民を祖先に持つデーン・ボーズマ氏とトラビス・ボーズマ氏の兄弟が1992年に立ち上げました。ロゴマークはオランダを象徴する風車です。

米国でコーヒーチェーンを成功させるのは難しいとされていますが、ダッチ・ブロスの事業展開の大きな特徴のひとつはドライブスルーを中心とする店づくりです。ドライブスルー中心であれば、こぢんまりとした店舗でのオペレーションが可能で、初期投資が抑えられますし、広い座席がある店舗に比べれば固定費も安く済みます。

クルマでの来店を前提にしているため商圏も広く、いい事ずくめともいえそうですが、広範な商圏ゆえに来店するためのモチベーションを顧客に持ってもらう必要も出てきます。ダッチ・ブロスはわざわざ来店するだけの価値を魅力的なドリンクで提供しているといえそうです。

メニューはフレーバーコーヒーが中心で、スターバックスのフラペチーノに類似するような商品も多いようです。人気商品のひとつを例に挙げると、キャラメルマキアートの「ゴールデンイーグル」があります。ブレンドコーヒーにバニラシロップとキャラメルソースを入れ、ホイップクリームとキャラメルソースを載せるというまさにゴールデンなドリンクです。

ラージサイズは1,000キロカロリーに達し、ダイエット中の人が卒倒しそうな水準ですが、こうしたドリンクに目がない米国人が多いのも事実です。ドライブスルー中心の店舗構成と顧客を呼び寄せる吸引力の強いメニュー。このふたつがダッチ・ブロスの経営を支えているようです。

ユニークな経営戦略の成果で事業は着実に成長し、店舗数も拡大しています。店舗数は2019年末の370店から2020年末に441店、2021年末に538店、2022年末に671店、2023年末に831店に増えています。

特に直営店の伸びが顕著で、フランチャイズ店は2019年末に252店、2020年末に259店、2021年末に267店、2022年末に275店、2023年末に289店と大きく伸びていません。逆に直営店は2019年末から順に118店→182店→271店→396店→542店と急増しています。

マクドナルド[MCD]、外食チェーンで時価総額最大

マクドナルドは米国市場に上場する外食チェーンの中で時価総額が最も大きい企業です。店舗は2023年12月末時点で4万1822に上り、100ヶ国以上に進出しています。直営店の数は国内外合わせて2,142店で、約95%がフランチャイズ店です。

2023年12月期決算は売上高が前年比10.0%増の254億9400万ドル、純利益が37.1%増の84億6900万ドルでした。セグメントは米国市場、国際運営市場、国際ライセンス市場に分かれており、米国市場部門の売上高は10.2%増の105億6800万ドル、営業利益は10.9%増の56億9400万ドルで、全体に占める割合はそれぞれ41.5%、48.9%です。

国際運営市場部門はオーストラリアやカナダ、フランス、ドイツ、英国などで直営またはフランチャイズを通じて事業を展開しています。2023年12月期決算は売上高が9.6%増の123億8200万ドル、営業利益が48.5%増の58億3200万ドルで、全体に占める割合はそれぞれ48.6%、50.1%。国際ライセンス市場部門は日本や中国など連結対象にならない地域も含むセグメントで、売上高は10.7%増の25億4300万ドル、営業利益が60.9%減の1億2000万ドルです。全体に占める割合はそれぞれ10.0%、1.0%でした。

マクドナルドは引き続き店舗網の増強を進める方針で、2024年には1,600店の純増を目指します。中期的には2027年までに世界全体で5万店を達成する目標を掲げています。